こんにちは、ハルです。

今回は資産運用についての話です。

今回は皆さんおなじみ、個人で買える高金利社債「SBIホールディングス社債」が新規発行される件についてです。

今回は2026年1月13日から発売される第46回SBIホールディングス社債に関して、過去の利率や国債金利と比較しながら、一体何%の利率ならお得で”買い”なのか、という点を検証します。

前回の続きです。(↓)

利率何%なら「買い」なのか お得さを検証する

今この記事を書いている2026年1月6日時点では、第46回SBIホールディングス社債の利率はまだ決定されていません。相変わらず2.10%~2.70%というあまり参考にならない数字だけが示されています。

この利率に関して、

一体何%ならお得と言える水準なのか、買いなのか

という点を過去の国債金利やSBI債との利率比較を行いながら検証したいと思います。数字を出してなるべく裏付けのある検証をしてみたいというお話です。

普段は正式に利率が決定されてから記事を書くのですが、今回は利率決定までにやや時間があるという事で先んじて記事を書きます。

日本の過去の国債金利をご紹介

それでは早速お得さ検証を行っていきます。

まずは前置きとして、本邦の過去の国債金利をご紹介します。

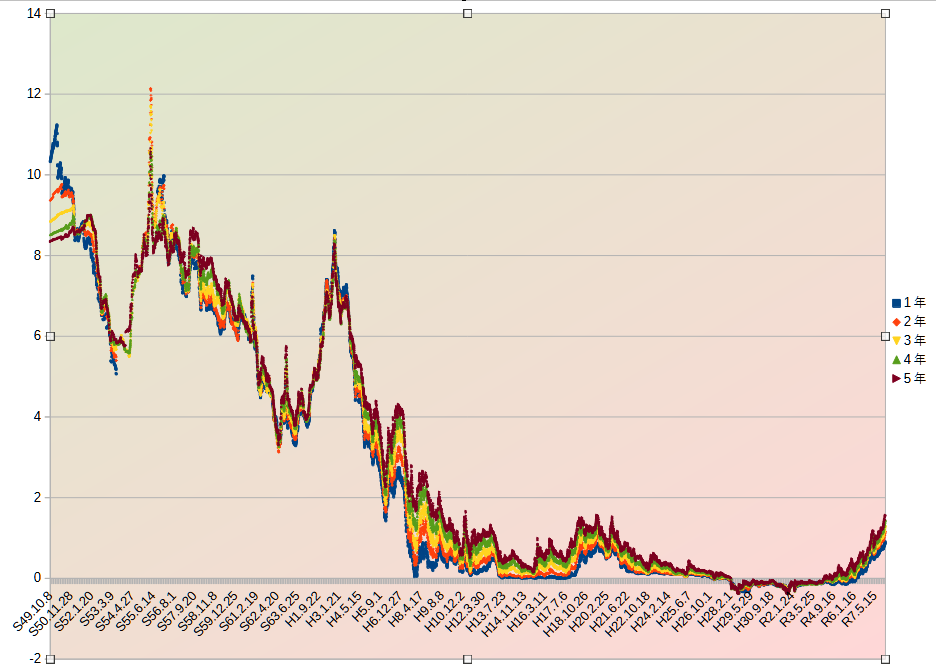

上のグラフは日本国の国債金利一覧です。ソースは国民の敵、財務省のHPから。

縦軸が金利、横軸が日時。青が1年物、赤が2年物、黄色が3年物、緑が4年物、茶色が5年物です。

期間は昭和49年(1974年)9月24日から令和7年(2025年)12月30日まで。

さてこうして俯瞰してみると、過去には国債の金利が10%を優に超える時代があったのだとやや感慨深いものです。

昭和56年ごろには脅威の金利12%。バブルのころで9%弱くらいでしょうか。どこの南アフリカランドかな?

この頃ゆうちょ銀行などで非常にお得な定期預金があったことを覚えておられる方もおられるでしょう。あれゆうちょはどうやって利払いしたんでしょうね。担当者はさぞ涙目だったでしょう。

さすがに期間が長すぎて分かりにくいので、最近の期間を表示してみます。

期間を平成17年(2005年)~令和7年(2025年)に変更してみました。

ちょうどリーマンショックの前から、現在に至るまでの金利の変化の様子です。

2008年ごろに三尊を付けた金利はリーマンショックで下落。

その後トチ狂った財務省と日銀によりマイナス金利とYCC(イールドカーブコントロール)というふざけた政策が実行され、金利はマイナス圏内に沈みました。

そして長年の金融緩和の副作用として物価高・円安・スタグフレーションが止まらなくなった結果、不景気なのに慌てて金利を上げ始めたというのが現在の金利相場の状況であります。金融正常化のために金利はある程度の水準まで上げておかないといけないというのがセオリーとは言え、さて今後日本はどうなってしまうのか、それは誰にもわかりません。

こうして金利を見てみると、すでに水準としてはリーマンショック前の水準に戻っていることが分かります。というかモノによってはリーマンショック時点を超える利率になっています。

5年物は同水準ですが、1・2年の短期物の金利は当時を超えているように見えます。

過去のソフトバンク債の利回りと国債金利を比較

前置きが長くなりました。ここからが本題です。

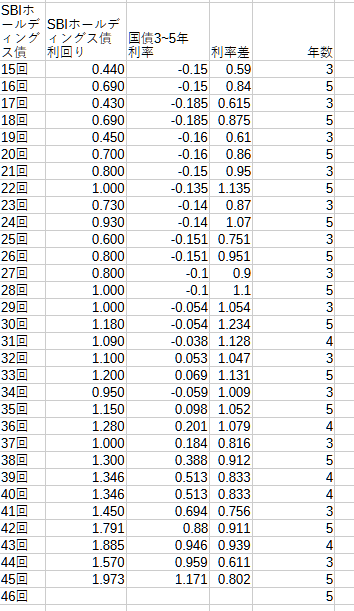

次に、今回のポイントであるSBIホールディングス社債の過去の金利と、国債金利(3~5年物)を比較してみます。これによってお得さ検証を行いましょう。

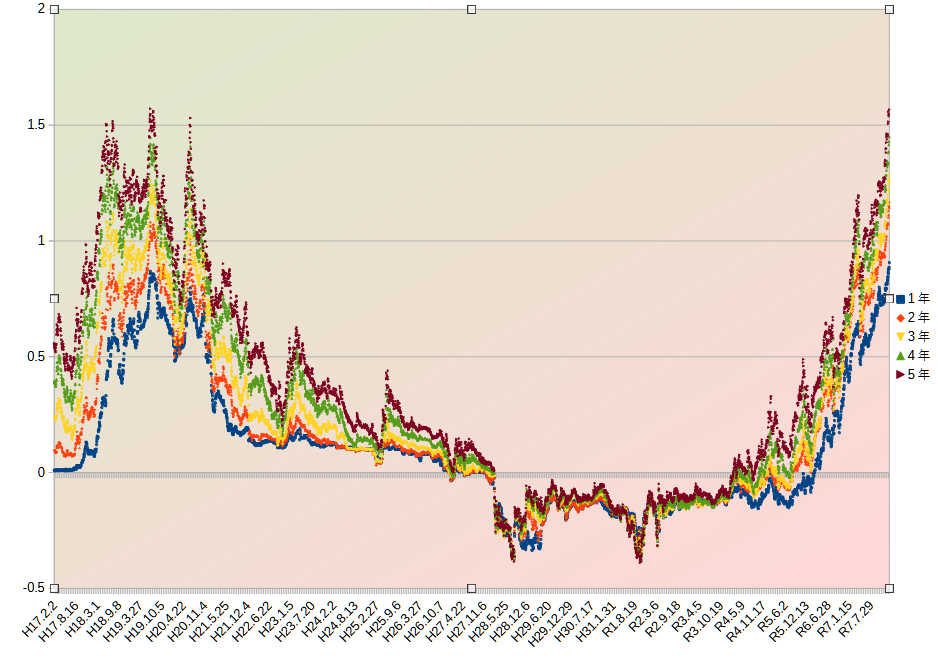

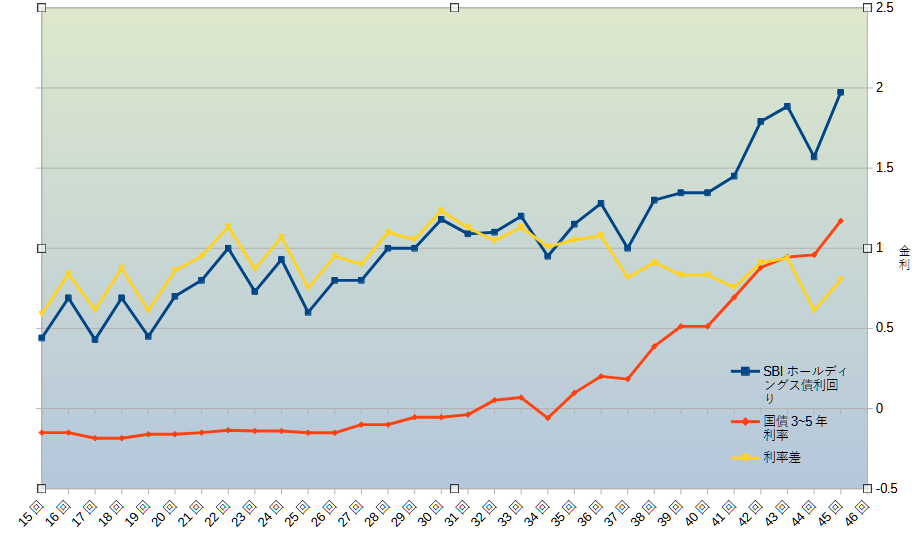

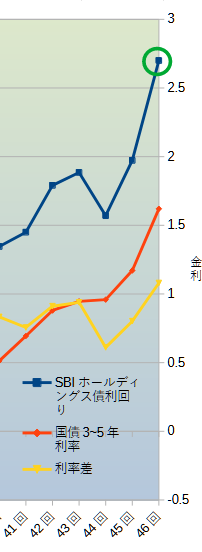

上のグラフは第15回SBIホールディングス社債(2018年)~同第45回(2025年)の金利と、国債3~5年物の利率を示しています。

縦軸が金利、横軸がSBI社債の発行回数。青がSBI社債金利、赤が国債金利を示しています。

上のグラフを見て読み取れるのは、やはりSBI社債と国債金利は全体的には似たような動きをしていて、マイナス金利解除+利上げに伴いSBI社債の利率も上昇、といった形がよく分かってもらえると思います。

ただし注意点があって、上のグラフにはSBI社債の3年物・4年物・5年物がすべて含まれています。そのためグラフがややジグザグになってしまっております。

本来グラフを分けるべきなのですが大変煩雑になるため、今回は1つのグラフにまとめさせて頂きました。比較する国債は、最近のもののみ対応する国債3~5年物の数字を拾ってきています。昔の数字は探してくるのが大変なので、一律4年物の数字を採用しています。

生データはこちらです。私が手作業で調べて手入力でポチポチやっているため、平気で誤植が存在する可能性があります。すみませんがご了承ください。

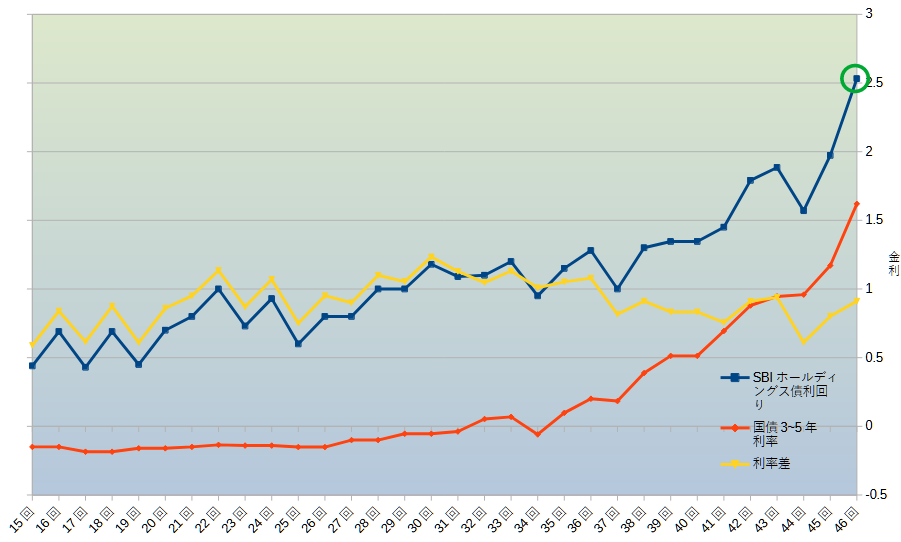

さらに上のグラフに、黄色のグラフを追加しました。

黄色のグラフは青のSBIホールディングス社債金利と赤の国債金利の差を取ったもので、誤解を恐れずに言うならば「お得さ指数」です。

黄色のグラフの数値が大きいほど両者の金利差が大きいことになり「国債を買うよりもSBI社債を買うほうがお得」となります。

逆に黄色のグラフの数値が小さいほど両者の金利差が少ないということになり「これなら国債買ったらいいやん」という事を意味します。

さて改めて黄色のグラフに注目すると、大体1%を挟むような格好で推移していることがわかると思います。

例えば第17回では利率差が0.615%、第31回では利率差が1.12%といった感じ。

しかし例えば最近の第44回(3年物)などでは、SBIが1.57%、国債金利が0.96%で差が0.61%となり、両者の差が大きく減少しています。

これはつまり「国債金利の急激な上げ方にSBIホールディングス社債の金利の上げが追い付いていない」と言えます。

ちなみに、今回比較したすべての利率差の平均を取ると、0.9117%でした。この数字がポイントになると思います。

結論:2.5%以上なら”買い”

そろそろ記事が長すぎると怒られそうなので結論に入ります。

改めて今回の第46回SBIホールディングス社債の金利を確認すると、

| 金利 | |

|---|---|

| 第46回SBIホールディングス社債 | 2.10%~2.70% |

| 国債5年物 (現在) | 1.62% |

| (参考)新生銀行5年定期 | 1.20% |

となります。

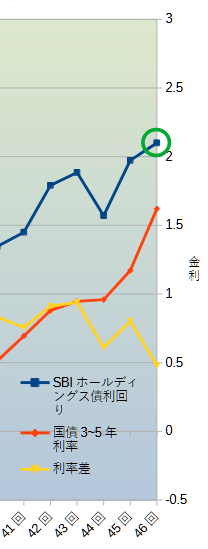

参考に、今回の下限金利2.10%(左)と上限金利2.70%(右)をグラフにプロットした図を示しています。

前回の記事などで「2.10%は高いように見えて低すぎ」と何度も言いましたが、やはりグラフからもその低さは明らかです。黄色のお得さ指数も急落しています。もし2.10%なら過去の例と比べてもお得さ指数は最悪の数字になり、これでは誰も買ってくれないでしょう。(それでも売れそうで怖い)

逆に2.70%はやや高すぎといった感じ。個人投資家からすると高いに越したことはないのですが、実際問題としてはこの水準を設定してくれることはありえないでしょう。ただし両者の金利差1.08%は、過去には設定されたことのある水準ではあります。

では具体的にどの水準だと妥当なのかというと、先ほどもご紹介した全利率差の平均0.9117%という数字が生きてきます。

現在の5年物国債の金利1.62%と平均金利差0.9117%の和、ずばり2.5317%という数字が、過去の実績と比較しても十分に買い出動に足る数字だと思います。

この数字をプロットしたグラフを上に示していますが、非常に違和感のない形になっていると思います。

金利2.53%と聞くと

スゲエ!高い!

と思うでしょうが、実は過去のお得さ指数から比べるとそれでも控えめなのです。それだけ国債金利が上がっているという事。

よって私の結論としては

となります。

ちなみに100万円でSBIホールディングス債を買った場合の利払い金

仮に設定金利が2.5%だとして、100万円で今回のSBIホールディングス債を買った場合の利払い金(税引き前)ですが

| 利払い回数 | 利払い金 | 合計金額 |

|---|---|---|

| 1年目 | 25,000円 | 25,000円 |

| 2年目 | 25,000円 | 50,000円 |

| 3年目 | 25,000円 | 75,000円 |

| 4年目 | 25,000円 | 100,000円 |

| 5年目(償還) | 25,000円 | 125,000円 |

ということで、5年目の償還まで待てば100万円がそのまま返ってきて、合計利払い金が12万5000円もらえます。(税引き前)

ほほう……悪くない(ゴクリ)

ということで今回はここまでにします。

今回は第46回SBIホールディングス社債に関して、どの程度利率があれば買い水準なのかという点についてなるべく数字の裏付けのある内容をご紹介しました。

結論としては2.5%で買い、少し妥協して2.3%でもまあとなりました。

私は上記の水準なら、少額ですが買おうと思っています。購入を検討されている方は資金の用意をお忘れなく。1/13(水)10:00より先着順で販売されるので、当日は精神統一してクリック連打しましょう。

ちなみに前回は買おうとして昼に入場したら速攻売り切れて涙目、と言う結果に終わりました。

なお繰り返しにはなりますがこれは勧誘その他ではありませんので、その点ご理解の程よろしくお願いいたします。

それではまた。ご覧いただきありがとうございました!

続きです(↑)

コメント