こんにちは、ハルです。

今回は資産運用についての話です。

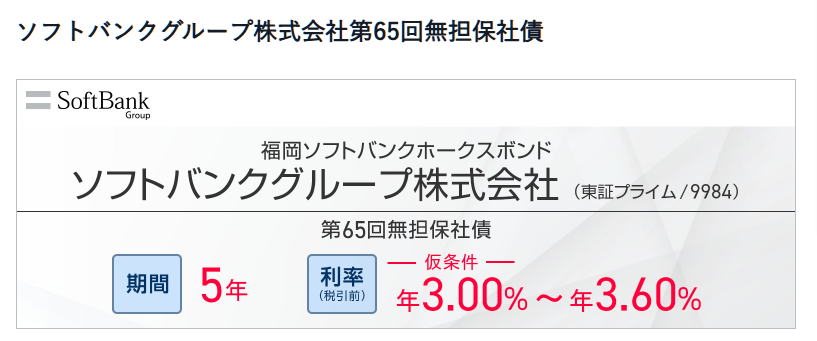

今回は皆さんおなじみ、個人で買える高金利社債「ソフトバンクグループ社債(ホークスボンド)」が新規発行される件についてです。

前回書いたSBI債の記事(↓)が意外と好評で多くアクセスされていたので、ソフトバンク債の記事も書こうかなと思い立った次第であります。

債券投資についての基本的な説明などは上の記事をご覧ください。

今回の記事では特にSBI債との比較やソフトバンクのリスクという観点からご紹介していきたいと思います。

第65回ソフトバンク社債が販売決定

タイトルの通りですが、2025年4月21日(月) 10:00より第65回ソフトバンク社債が発売されることが決定されました。

利率は3.00%~3.60%。利率決定は発売前営業日の4/18(金)だそうです。詳しい概要は以下の通り。

今回、期間は5年となりました。最低申し込み額は100万円。

発行日は2025年5月2日。償還日は2030年5月2日。発行額は6000億円ということです。6000億という金額は過去と比べても大きな金額です。

さて注目ポイントとしてはやはりその高利率でしょうか。

利率3.00%~3.60%ということで、その辺の株式の配当利回りすら上回る高利率です。

参考に、優良(本当か?)高配当株として取り上げられることのある日本電信電話、いわゆるNTTの配当利回りは3.62%です。ほぼ変わらない!

債券なのに株式よりも高利回りというのはかなり魅力的です。

参考に過去のソフトバンク債の利率をご紹介

何かの参考として、過去のソフトバンク債の利率をご紹介します。

| 発行回数 | 期間 | 利率 |

|---|---|---|

| 第59回(2024年3月) | 7年 | 3.04% |

| 第60回(2024年4月) | 3年 | 1.799% |

| 第61回(2024年4月) | 5年 | 2.441% |

| 第62回(2024年4月) | 7年 | 2.900% |

| 第63回(2024年6月) | 7年 | 3.03% |

| 第64回(2024年12月) | 7年 | 3.15% |

| 第65回(今回) | 5年 | 3.00%~3.60% |

利率としては順当な感じでしょうか。2024年3月の第59回が3.04%なのに今回の利率の下限が3.00%というのはやや物足りないような気もします。ただし同じく期間5年の第61回と比べるとかなり上昇しています。

期間は7年のものが多いですが、今回は5年とやや短めになりました。その分取り回しはしやすくなっています。

ソフトバンク債とSBI債を比較

さて今回の記事では、このソフトバンク債と、おなじみSBI債との比較というのを一つのポイントとして取り扱いと思います。

どちらも個人が買える高金利社債として人気が高く、SBI債は私自身も購入して運用中です。

ちなみに意外とご存じない方もいらっしゃるかも知れませんが、SBIホールディングスはもともとソフトバンクグループの一員でした。そもそもSBIという社名もSoftBank Investmentの略です。

それが分離独立して別会社となりましたが、いまだに関係は持ち続けています。

では早速ソフトバンク債とSBI債の比較を行っていきたいと思います。

| 第65回ソフトバンク債 | 第47回SBI債 | |

|---|---|---|

| 利率 | 3.00%~3.60% | 1.72% |

| 期間 | 5年 | 2.5年 |

| 申込単位 | 100万円から | 10万円から |

| 発行額 | 6,000億円 | 400億円 |

| 格付け | A(JCR) | A-(R&I) |

両者の比較をざっと見ていくと、まず利率は圧倒的にソフトバンク債のほうが高いです。

SBI債の利率の2倍程度の高金利。SBI債も3%とは言わないまでもせめて2%の利率を付けてほしかったというのが正直なところです。

期間はソフトバンク債は5年。やや長く感じるでしょうか。

大きな違いは申込単位で、SBI債が10万円から申し込めるのに対し、ソフトバンク債は100万円が最低単位です。やや心理的な抵抗は大きいでしょうか。

100万円をぽんっと出せる方は、実はそれほど多くなさそうな気もします。

発行額はSBI債400億に対し、ソフトバンク債は6,000億円とケタ違いです。

ソフトバンクは上でも触れた通り、債券を乱発しています。第59回で5,500億円・第54回で3,500億円など借金まみれ状態。

しかし発行体の信用格付けは、日本格付研究所でシングルAとなっています。シングルAはSBIホールディングスの格付けシングルA-よりも高いです。

第59回ソフトバンク債の時(2024年3月)のソフトバンクの格付けがA-だったので、1段階上昇した格好です。

さてどうする?今回のソフトバンク債は買いか?

以上は前置き、ここからが本題です。さて、今回のソフトバンク債、買うか?というお話。

まず金利だけ見ると、かなり美味しいと言わざるを得ません。

上で触れましたが、仮に金利が設定上限の3.60%に設定された場合、その辺の株の総合利回りを上回る高水準です。1億円で運用すれば毎年360万円もらえます。

しかも株式とは違い、満期まで待てば必ず全額が償還されます。すなわち値動きによる差損を気にする必要なく毎年360万円……美味いッピ!

しかし個人的な意見にはなりますが、ソフトバンクにはそこそこリスクがあるかなという印象を拭えません。次の項で説明します。

ソフトバンクという企業のリスクなど

皆様はソフトバンクと聞いて何を思い浮かべるでしょうか。野球の球団?スマホのキャリア通信会社?

しかしソフトバンクの実態は、ガチガチの投資会社です。それもかなり挑戦的な、リスクの高い運用を展開しています。

例えば記憶に新しいところですが、ソフトバンクは2022年に3兆円以上の超絶赤字を計上しました。

ソフトバンクグループ(SBG)が8日発表した2022年4~6月期の連結決算(国際会計基準)は最終損益が3兆1627億円の赤字(前年同期は7615億円の黒字)でした。日本企業の4~6月期の赤字額としては過去最大です。なぜ、これほど赤字が膨らんだのでしょうか。さらに、SBGは保有する中国・アリババ集団株の一部を放出することも発表しました。

https://www.nikkei.com/article/DGXZQOUB09D0I0Z00C22A8000000/

しかしソフトバンクの信用格付けはシングルAじゃないか、安心できる会社だ!

と思われる方もいらっしゃるかも知れませんが、リーマンショックで明らかになった通り、信用格付けなどというものには何の信用もありません。

ゴミ同然のモーゲージ債(不動産担保証券・MBS)にムーディーズやS&PなどがAAAの格付けを与えたことがリーマンショックの引き金になったことからもこれは明らかです。

格付け会社はお金を貰って格付けを行っているので、ある意味発行体には逆らえない形です。企業や投資銀行の意向に沿った格付けをしていました。

「低い格付けをしたら他の格付け会社に格付けを依頼されるだけ」

このあたりの腐敗した実情はリーマンショックを扱った映画などでよく取り上げられています。ある意味格付け会社が諸悪の根源のようなものです。

一応ソフトバンクの決算やネットニュースなどを見ると、

ソフトバンクグループの去年4月から12月までの9か月間の決算は、最終的な利益が6361億円となりました。

https://www3.nhk.or.jp/news/html/20250212/k10014720071000.html

この時期として黒字となるのは3年ぶりで、主力の投資事業で業績が回復したことが主な要因です。

など2024年は大きな利益を確保できているようですが、このような紙の上の数字だけでは実態は何もわからないと思います。

また2025年4月現在、トランプ関税の影響もあって全世界の金融市場は総崩れの様相です。日経平均やダウ・ナスダックなどの株式、ビットコインなどの仮想通貨は漏れなくナイアガラ。米国債は急上昇。ゴールドすら下がっているのがかなり致命的と言えると思います。

この記事を書いている2025年4月8日は各市場とも反発して日経平均は2,000円近い上昇を見せていますが、私の個人的な意見としては、トランプ関税がきっかけになっただけでこのバブルが弾けるのは既定路線だったかなという印象です。

新型コロナウイルス感染症の蔓延に伴う緊急利下げ・ばら撒き・金融緩和によって各国は金余りの状態になり、じゃぶじゃぶの緩和マネーで確かに金融相場は吊り上げられましたが、それも一時の夢。

代償として各国ではすさまじいインフレに悩まされていて、米不足・米騒動などと言って騒いでいる日本など比べ物にならないほど、特に米国のインフレ・格差はかなりひどい様子。そのアメリカ社会の分断がトランプの大統領再選に繋がったとも言えるので問題の根っこの部分はかなり深刻だと言えます。

トランプが何を思って一見錯乱したとしか思えないこの大統領令を敢行したのかは本人にしか分かりませんが、もしかするとこの先に待つアメリカの破滅的な未来を避けるために、あえて市場を冷やす目的で実行したのかも知れません。まあ失敗するとスタグフレーションまっしぐらなのですが……。

よって私の感触としては「まだまだ下げると思う」というところ。下げるどころか大きなクラッシュが起きる可能性もかなりあると思います。

これ以上金融市場が下げた場合、挑戦的な運用を行っている投資会社–ソフトバンク–はどうなるのか。その未来を考えたとき、手放しでこのソフトバンク債をオススメすることは出来ないかな、というのが個人的な感想です。

今すぐにソフトバンクがどうにかなるとはあまり思えませんが、何が起こるかわからないのが相場の怖いところ。

長くなってきたのでまとめとしては、ソフトバンク債とSBI債とを比較した場合、ソフトバンクのほうがはるかにリスクは高めだと思います。金利の数字もそれを物語っています。

もともとリスクを取る事業ばかりのソフトバンクでは金融・銀行系の事業は難しいということでSBIが分離独立した経緯もありますし、格付けはSBIのほうが下ですが実際の安定感はSBIのほうが高いと感じます。傘下に銀行2行も持ってますし。

ということでソフトバンク債、買う判断は即決できないかなあ、という感じ。

ということで今回はここまでにします。

今回は来月発売されるソフトバンク債についてご紹介しました。

記事内でも述べましたが、この相場状況ではちょっとなあ……というのが正直なところ。10万円から買えるのなら考えますが最低100万はうーん、という感じ。

それではまた。ご覧いただきありがとうございました!

続きです(↑)

コメント